Einleitung: Eine Alternative zum klassischen Bankkredit?

Suchst du nach einer Anlagemöglichkeit, die eine höhere Rendite als das Sparkonto verspricht? Oder benötigst du eine flexible Finanzierung für ein privates Projekt oder dein KMU und möchtest den oft umständlichen Weg über eine Bank umgehen?

Eine vielversprechende Lösung bietet ein Modell, das sich in den letzten Jahren etabliert hat: der Kredit von Privatpersonen, auch Peer-to-Peer (P2P) Lending oder Crowdlending genannt. Das Prinzip dahinter ist direkt und effizient: Es verbindet Anleger direkt mit Kreditnehmern über eine Online-Plattform. Der traditionelle Zwischenhändler, die Bank, entfällt. Das schafft für beide Seiten neue Möglichkeiten für attraktive Zinsen und Konditionen, birgt aber auch spezifische Risiken.

Doch der Schweizer Markt kann unübersichtlich sein. Welcher Anbieter ist seriös? Wo lauern versteckte Gebühren? Und wie gehst du mit den Risiken um? Dieser Guide ist deine umfassende Orientierungshilfe und Teil unseres grossen Kredit-Ratgebers. Wir zeigen dir, welche P2P-Anbieter es in der Schweiz gibt, wie du die passende Plattform für deine Ziele findest und worauf du bei Rendite, Risiko und Steuern im Juni 2025 unbedingt achten musst.

Was sind P2P Kredite und wie funktionieren sie in der Schweiz?

Stell dir vor, du könntest Geld leihen oder verleihen, ohne dass eine Bank als Vermittler einen Grossteil der Marge für sich behält. Genau das ist die Idee hinter P2P-Krediten. Es ist ein direkter Kanal zwischen Anlegern, die ihr Geld investieren möchten, und Kreditnehmern (Privatpersonen oder Unternehmen), die Kapital benötigen. Die Plattform agiert dabei als professioneller Vermittler, der für einen sicheren und reibungslosen Ablauf sorgt.

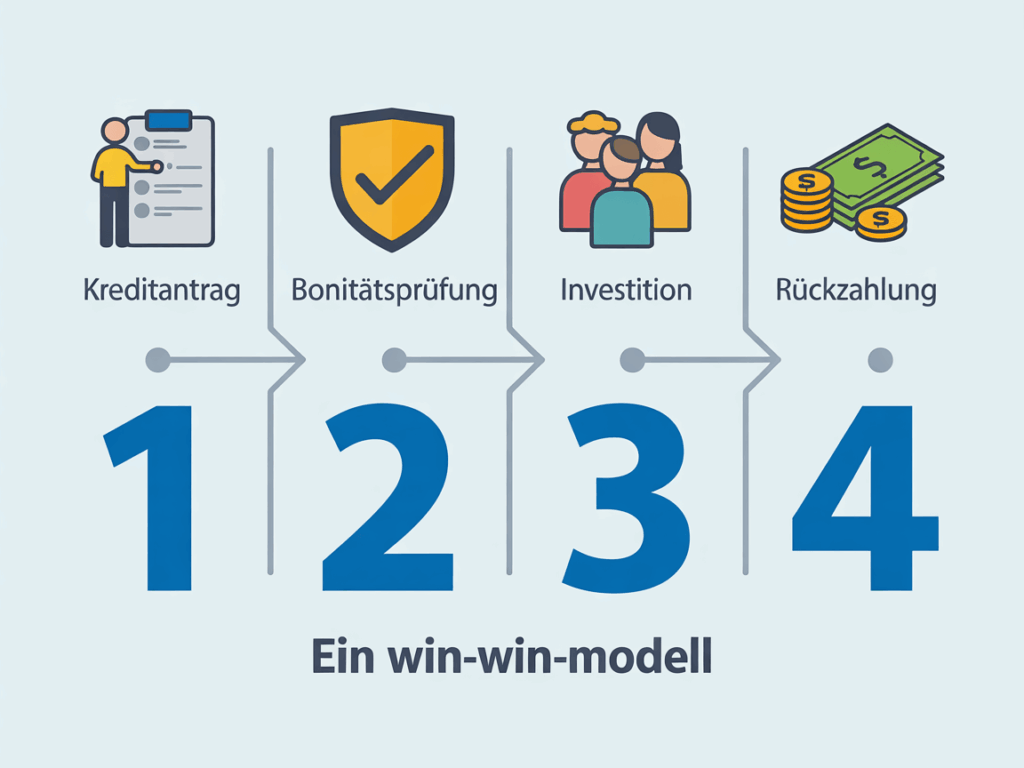

So funktioniert der P2P-Ablauf in 3 Schritten:

- Antrag und Prüfung: Ein Kreditnehmer, zum Beispiel eine Privatperson für ein neues Auto oder ein KMU für eine Wachstumsfinanzierung, stellt einen Kreditantrag online auf einer P2P-Plattform. Die Plattform führt eine sorgfältige Bonitätsprüfung durch, die mit der einer Bank vergleichbar ist. Basierend auf dieser Prüfung werden eine Risikoklasse (die Bonität) und ein entsprechender Zins festgelegt.

- Investition durch Anleger: Das geprüfte Kreditprojekt wird auf der Plattform für Investoren freigegeben. Private und institutionelle Anleger können nun in dieses und viele weitere Kreditprojekte investieren. Oft ist der Einstieg schon mit kleinen Beträgen wie CHF 25 oder CHF 100 möglich, was eine Aufteilung des Geldes auf Dutzende oder Hunderte verschiedene Kredite (Diversifikation) erlaubt.

- Rückzahlung und Zinsen: Der Kreditnehmer zahlt den Kredit in monatlichen Raten (Tilgung und Zins) an die Plattform zurück. Diese leitet die Zahlungen abzüglich einer Servicegebühr an die jeweiligen Anleger weiter. Als Anleger erhältst du so einen stetigen Geldfluss aus Zinserträgen.

Kurz zur Abgrenzung: Während bei P2P-Lending (auch Crowdlending) Geld gegen Zinsen verliehen wird, erwirbst du bei Crowdinvesting Anteile an einem Unternehmen. Crowdfunding ist hingegen oft spendenbasiert und ohne direkte finanzielle Gegenleistung.

P2P Anbieter Schweiz: Der grosse Vergleich (Stand: 2026)

Der Schweizer Markt für P2P-Kredite ist in den letzten Jahren gewachsen und professioneller geworden. Da die Wahl der richtigen Plattform entscheidend für deinen Erfolg ist – egal, ob du Geld anlegen oder leihen möchtest – haben wir die wichtigsten Schweizer Anbieter analysiert. Unsere Übersicht bereitet die zentralen Kennzahlen für dich auf, um dir eine fundierte Entscheidung zu ermöglichen.

Basierend auf den vorliegenden Suchergebnissen wurde die folgende Vergleichstabelle für Schweizer P2P-Kreditanbieter erstellt. Die Tabelle fasst die wichtigsten Kennzahlen für Investoren zusammen.

Es ist zu beachten, dass die Suchergebnisse nicht für alle Anbieter vollständige Daten liefern, insbesondere bei den historischen Ausfallraten und spezifischen Gebühren für Kreditnehmer. Einige Renditeangaben sind als Zinsspannen der Kredite angegeben und stellen nicht die finale Nettorendite nach Gebühren und Ausfällen dar.

Vergleich Schweizer P2P-Anbieter

| Anbieter | Fokus | Ø Rendite p.a. (nach Gebühren & Ausfällen) | Ø Ausfallrate (historisch) | Gebühren Anleger | Gebühren Kreditnehmer | Mindestanlage pro Kredit | Auto-Invest-Funktion | Zweitmarkt |

|---|---|---|---|---|---|---|---|---|

| cashare | Privat-, KMU- & Immobilienkredite | Keine Angabe | Keine Angabe | Plattformgebühr 0,75% pro Jahr. Die Mindestgebühr beträgt CHF 75. | 0,75% der ausstehenden Darlehenssumme | 100 CHF | Ja | Keine Angabe |

| CG24 (ehem. CreditGate24) | Privat-, KMU- & Immobilienkredite | 4,9% – 11,95% (Effektiver Jahreszins für Kreditnehmer, keine Angabe zur Netto-Anlegerrendite) | Keine Angabe | Grundsätzlich 1% p.a. auf den ausstehenden Anlagebetrag (Rabatte möglich) | Abhängig von Kreditbetrag, Laufzeit und Rating | 5’000 CHF | Keine Angabe | Ja |

| crowd4cash | Privat- & KMU-Kredite | 4% – 5% (angestrebte Mindestrendite) | Keine spezifische Angabe für die Plattform | 0,80% p.a. auf das ausstehende Kapital | Keine Angabe | 1’000 CHF | Ja (Portfolio-Builder) | Nein |

| Lend | Privat-, KMU- & Immobilienkredite | Keine Angabe | Keine Angabe | 0.7% pro Jahr auf den Anlagebetrag | Score-basierte, jährliche Gebühr | 10’000 CHF | Keine Angabe | Keine Angabe |

Schweizer P2P-Anbieter im Detail: Welcher passt zu dir?

Jede Plattform hat ihren eigenen Fokus. Die eine ist stark bei Privatkrediten, die andere konzentriert sich auf die Finanzierung von Schweizer KMU. Um dir die Auswahl zu erleichtern, haben wir die Anbieter für dich segmentiert.

Für Anleger & Kreditnehmer bei Privatkrediten

Hier geht es um klassische Konsumkredite, zum Beispiel für ein Fahrzeug, eine Weiterbildung oder eine Renovation.

- Lend: Als einer der grössten und etabliertesten Anbieter in der Schweiz bietet Lend eine breite Auswahl an Kreditprojekten. Die Plattform ist technologisch ausgereift und benutzerfreundlich. Ein potenzieller Nachteil ist die Gebührenstruktur, die du genau prüfen solltest.

- Cashare: Dies ist die älteste P2P-Plattform der Schweiz, was für viel Erfahrung spricht. Die Mindestanlage pro Kredit ist oft sehr tief, was eine breite Streuung erleichtert. Historisch gesehen lagen die Renditen hier teilweise etwas tiefer als bei manchen Mitbewerbern.

Für Anleger & Kreditnehmer bei KMU-Krediten

Diese Plattformen ermöglichen es dir, direkt in das Rückgrat der Schweizer Wirtschaft zu investieren: kleine und mittlere Unternehmen.

- swisspeers: Dieser Anbieter hat sich vollständig auf die Finanzierung von etablierten Schweizer KMU als Kreditnehmer spezialisiert. Die Risikobewertung ist detailliert und für Anleger nachvollziehbar dargestellt. Die Mindestanlage ist tendenziell höher, was für Kleinanleger eine breite Diversifikation anspruchsvoller machen kann.

- Creditfolio: Eine weitere solide Plattform für KMU-Kredite, die mit sorgfältig geprüften Kreditprojekten von Schweizer Unternehmen punktet. Obwohl die Plattform noch nicht die gleiche Bekanntheit wie die Marktführer geniesst, hat sie sich eine treue Nutzerbasis aufgebaut.

- Maclear: Ein relativ neuer, aber interessanter Anbieter. Maclear ist in der Schweiz reguliert, bietet aber auch Zugang zu Krediten aus dem Baltikum, die höhere Renditechancen und Zinsen versprechen. Dies geht jedoch mit einem anderen Risikoprofil einher, dessen du dir bewusst sein musst.

Für Anleger in Immobilienkredite

Hier investierst du in Kredite, die mit Grundpfandrechten auf Schweizer Immobilien besichert sind.

- Crowd 4 Cash: Diese Plattform konzentriert sich auf Immobilienkredite. Der grosse Vorteil für Anleger ist die dingliche Sicherheit durch einen Eintrag im Grundbuch. Das reduziert das Risiko erheblich und ist strukturell mit Festhypotheken im Vergleich verwandt. Im Gegenzug sind die Renditen im Vergleich zu unbesicherten Krediten moderater und die Investitionssummen meist höher.

Wie riskant sind P2P Kredite wirklich? (Risiko vs. Rendite)

Eine Grundregel der Geldanlage lautet: Wo eine hohe Rendite lockt, ist auch ein höheres Risiko vorhanden. P2P-Anlagen sind keine Ausnahme und nicht mit einem Sparkonto vergleichbar. Es ist entscheidend, dass du die Risiken kennst und weisst, wie du sie steuern kannst.

Das Ausfallrisiko (Debitorenrisiko)

Das offensichtlichste Risiko: Was passiert, wenn ein Kreditnehmer seine Raten nicht mehr bezahlen kann? Im schlimmsten Fall kommt es zu einem Totalausfall deiner Investition in dieses spezifische Kreditprojekt, was im Extremfall zur Insolvenz des Kreditnehmers führen kann.

- Die Rolle der Plattform: Seriöse Anbieter minimieren dieses Risiko durch eine sorgfältige Bonitätsprüfung der Kreditnehmer und lehnen Anträge ab, die ihre Kriterien nicht erfüllen.

- Rückkaufgarantien: Einige internationale Plattformen werben mit einer «Rückkaufgarantie», bei der die Plattform den ausgefallenen Kredit nach einer Frist zurückkauft. Dieses Modell ist in der Schweiz jedoch kaum verbreitet und schützt nicht vor dem Risiko eines Plattform-Ausfalls.

Das Plattformrisiko

Was geschieht, wenn der P2P-Anbieter selbst in wirtschaftliche Schieflage gerät oder Konkurs geht?

- Ein Schweizer Fallbeispiel: Der Rückzug von Postfinance aus dem P2P-Geschäft mit «lendico» hat gezeigt, dass selbst grosse Namen den Markt wieder verlassen können. Das verdeutlicht, wie wichtig die Wahl einer stabilen und etablierten Plattform ist.

- Wichtigkeit der Regulierung: Achte darauf, dass der Anbieter von der FINMA als Finanzintermediär anerkannt ist. Seriöse Plattformen halten die Gelder von Anlegern und Kreditnehmern getrennt von den eigenen Firmengeldern auf separaten Konten.

So minimierst du dein Risiko als Anleger

Du bist den Risiken nicht hilflos ausgeliefert. Mit der richtigen Strategie kannst du sie deutlich reduzieren:

- Breite Diversifikation: Das ist die goldene Regel. Investiere niemals eine grosse Summe in ein einziges Projekt. Teile dein P2P-Budget stattdessen auf so viele verschiedene Kreditprojekte wie möglich auf. Schon mit CHF 1’000 kannst du bei vielen Anbietern in 10 bis 40 verschiedene Kredite investieren.

- Auto-Invest nutzen: Die meisten etablierten Plattformen bieten eine Auto-Invest-Funktion. Du definierst deine Kriterien (z.B. Risikoklassen, Laufzeiten), und die Plattform investiert dein Geld automatisch in passende neue Kredite. Das spart Zeit und sorgt für eine mühelose Diversifikation.

- Plattform sorgfältig prüfen: Wähle etablierte, in der Schweiz regulierte Anbieter. Prüfe die Statistiken zu den historischen Renditen und, noch wichtiger, zu den effektiven Ausfallraten. Transparenz ist hier ein klares Qualitätsmerkmal.

P2P Kredite und Steuern in der Schweiz: So machst du es richtig

Ein Thema, das oft übersehen wird, aber finanzielle Konsequenzen haben kann, ist die korrekte Versteuerung deiner P2P-Erträge. Die gute Nachricht: Es ist unkomplizierter, als viele denken.

Sind P2P-Zinsen steuerfrei?

Nein. In der Schweiz gelten die Zinserträge, die du als Anleger aus P2P-Krediten erzielst, als steuerbares Einkommen. Sie müssen vollständig deklariert werden.

Wo muss ich die Zinserträge eintragen?

Die erhaltenen Netto-Zinsen (vergleichbar mit dem Konzept des effektiven Jahreszinses gehören in das Wertschriften- und Guthabenverzeichnis deiner privaten Steuererklärung. Du deklarierst sie dort genau wie Zinsen von einem Bankkonto.

Praxis-Tipp: Die meisten Schweizer P2P-Plattformen machen es dir einfach. Sie stellen zu Beginn des Jahres einen übersichtlichen Steuerauszug für das vergangene Jahr zur Verfügung. Dieses Dokument listet alle deine Erträge und das investierte Kapital per 31.12. auf. Du kannst diese Zahlen meist 1:1 in deine Steuererklärung übertragen. Für die genaue Deklaration und die Behandlung allfälliger Verluste empfiehlt es sich, die Wegleitung des kantonalen Steueramtes zu konsultieren.

FAQ: Häufige Fragen zu P2P Krediten in der Schweiz

Die bekanntesten Plattformen sind Lend, Cashare und Splendit für Privatkredite, swisspeers und Creditfolio für KMU-Kredite sowie Crowd 4 Cash für Immobilienkredite. Neuere Anbieter wie Maclear erweitern das Angebot um internationale Kreditprojekte.

P2P-Anlagen sind eine Investition und daher nicht risikofrei. Die Hauptrisiken sind Kreditausfälle (Debitorenrisiko des Kreditnehmers, was zu einem Kredit mit Betreibung führen kann) und das Scheitern der Plattform selbst (Plattformrisiko). Durch eine sehr breite Streuung deiner Anlagen über hunderte Kreditprojekte und die Wahl eines etablierten, regulierten Anbieters kannst du als Anleger das Gesamtrisiko deines Portfolios jedoch erheblich senken.

Eine gängige Faustregel besagt, nicht mehr als 5 % bis 10 % des gesamten Anlageportfolios in alternative, renditestarke Investitionen wie P2P-Kredite zu stecken. Wichtig ist: Starte mit kleineren Beträgen, mit denen du dich wohlfühlst. Sammle als Anleger erste Erfahrungen, bevor du dein Engagement gegebenenfalls erhöhst.

Fazit und deine Checkliste für die richtige Anbieterwahl

P2P-Kredite haben sich in der Schweiz als ernstzunehmende Alternative zu klassischen Bankprodukten etabliert. Sie bieten Anlegern die Chance auf attraktive Renditen und Kreditnehmern eine oft unkomplizierte Finanzierungsquelle. Das über eine Plattform vermittelte Modell ist transparent und effizient.

Der Schlüssel zum langfristigen Erfolg liegt jedoch nicht im blinden Vertrauen, sondern in einer sorgfältigen Auswahl der Plattform und einem bewussten Umgang mit den vorhandenen Risiken. Mit der richtigen Strategie, insbesondere einer breiten Diversifikation, kannst du die Vorteile von P2P-Lending für dich nutzen. Für andere Finanzierungsformen findest du hier einen Vergleich günstiger Kredite (Stand: 02/2026).

Deine Checkliste für die Wahl des richtigen P2P-Anbieters

Nutze diese Checkliste als Leitfaden, bevor du dich für eine Plattform entscheidest:

- Regulierung & Sitz: Hat die Plattform ihren Sitz in der Schweiz und ist sie als Finanzintermediär reguliert? Das schafft rechtliche Sicherheit.

- Gebühren: Verstehe ich die Gebührenstruktur vollständig? Gibt es Gebühren für Anleger (oft ein Prozentsatz der Zinserträge) und für Kreditnehmer (meist eine einmalige Vermittlungsgebühr)?

- Rendite & Risiko: Sind die historischen Renditen und, noch wichtiger, die Ausfallraten beim Anbieter transparent einsehbar? Sei vorsichtig bei Anbietern, die mit unrealistisch hohen Renditen ohne klaren Risikoausweis werben.

- Diversifikation: Ermöglicht die Plattform eine breite Streuung schon ab kleinen Beträgen in verschiedene Kreditprojekte? Eine tiefe Mindestanlage pro Kredit (z.B. unter CHF 100) ist ein grosses Plus.

- Plattform-Funktionen: Bietet der Anbieter nützliche Werkzeuge wie einen Auto-Invest für eine einfache Diversifikation oder einen Zweitmarkt für mehr Flexibilität?

Fokus: Passt der Anlageschwerpunkt der Plattform (Privat, KMU, Immobilien) zu deinen persönlichen Anlagezielen und deiner Risikobereitschaft?